Comment se préparer des déclaration de revenus des sociétés, pour des affaires au Canada

Qui doit produire une déclaration ?

Au Canada, si vous êtes propriétaire d’une société résidant au Canada alors vous êtes tenus de préparer une déclaration d’impôt sur le revenu des sociétés (T2). Lorsque vous remplissez votre première déclaration de revenus, vous devez déclarer une fin d’année pour votre société. Un avantage à incorporer est que vous pouvez choisir n’importe quelle date dans l’année pour être la fin d’année de votre entreprise. Au Canada, une société peut produire leur déclaration jusqu’à 6 mois après la fin de l’année. Cependant les taxes doivent être payées dans les 3 mois suivant la fin de l’année tant de sociétés choisissent de déposer en même temps.

S’organiser

Se faire organiser est la première étape de la préparation d’une déclaration de revenus des sociétés au Canada. Remplir votre formulaire d’impôt sur le revenu des sociétés T2 nécessitera de nombreuses pièces justificatives. Avant de commencer, assurez-vous que ce qui suit est fait:

1) Trouvez et organisez vos reçus de dépenses par mois

2) Imprimer et trier tous les relevés bancaires et de cartes de crédit par mois

3) Joindre les reçus au relevé mensuel correspondant de la banque ou de la carte de crédit

En remplissant ces trois étapes, vous assurer que tous les documents que vous attendez à demander le crédit sont pris en compte. Dans le cas d’un examen par l’ARC, vous saurez aussi où trouver les pièces justificatives comme ils demanderont une preuve de la réclamation en question

Quelques autres informations dont vous aurez besoin de savoir sont:

- Numéro d’entreprise de votre société

- L’adresse du siège social de votre société

- Adresse où sont conservés les livres et registres de votre société

- La fin de l’année fiscale de votre entreprise

Que ce soit le dépôt de votre propre ou avec un expert-comptable, une bonne documentation et d’information avant la main peut vous faire économiser du temps et de l’argent avec votre déclaration de revenus.

États financiers

Avant de commencer la préparation de votre déclaration de revenus des sociétés canadiennes, vous aurez besoin de l’état des résultats et du bilan de votre société.

Utilisons Tech Consulting Company Inc. (TCCI), une société fictive, à titre d’exemple

Compte de résultat pour 2016

- Ventes: 200 000 $,

- Dépenses: 84 000 $ (incluant 2 000 $ pour les repas et les divertissements)

- Profit: 116 000 $.

TCCI est une entreprise rentable!

Bilan au 31 décembre 2016 (fin d’année)

- Actif: 149 100 $ (espèces et comptes débiteurs)

- Passif: 13 000 $ (comptes créditeurs et TPS à payer)

- Équité: 136 100 $ (actif net conservé dans la société)

Il est important de noter que lorsque vous remplissez vos états financiers dans les tableaux 100 et 125, vous devez fournir les numéros de l’Index général des renseignements financiers (IGRF). C’est ainsi que l’ARC suit différents comptes. Ces numéros apparaîtront au bas de votre calendrier et les comptes correspondants seront affichés à côté d’eux.

Où puis-je trouver les formulaires d’impôt sur les sociétés et les horaires?

Où obtenez-vous les horaires et les formulaires pour la préparation d’une déclaration de revenus des sociétés? Ils peuvent être obtenus sur le site Web de l’Agence du revenu du Canada (ARC).

Sur la page d’accueil du site Web de l’ARC, entrez «T2 retours et horaires» dans le champ de recherche, puis cliquez sur «Rechercher».

En cliquant sur de la déclaration T2 et des annexes, vous verrez une liste de tous les formulaires d’impôt sur les sociétés et les horaires dont vous pourriez avoir éventuellement besoin pour la préparation de la déclaration de revenus de votre entreprise. Vous ne devez sélectionner que les formulaires et les horaires applicables.

Connaître les formulaires de base de l’impôt sur les sociétés et les annexes

Les plus couramment utilisés pour la préparation d’une déclaration de revenus des sociétés pour une entreprise au Canada sont les suivants:

- Annexe 100: Sommaire du bilan

- Annexe 125: Sommaire du compte de résultat

- Annexe 50: Information aux actionnaires

- Annexe 8: Déduction pour amortissement

- Annexe 1: Revenu net aux fins de l’impôt

- Annexe 3: Dividende reçu, dividende imposable payé et calcul de l’impôt de la partie IV

- Annexe 11: Transactions avec des actionnaires, dirigeants ou employés

- Annexe 24: Premier déposant après incorporation, fusion ou liquidation de la filiale chez un parent

- Annexe 200: Déclaration de revenus des sociétés T2

Annexe 100 : Résumé du relevé de solde

L’annexe 100 est un résumé du bilan de la compagnie. Entrez le total des actifs, le total des passifs et des capitaux propres dans ce tableau. Assurez-vous que vous enregistrez le bon numéro GIFI avec son compte correspondant. Si vous avez un compte en caisse, son numéro d’IGRF serait 1001.

Annexe 125 – Sommaire des feuilles de revenu

L’annexe 125 est un résumé du compte de résultat de la société. Inscrivez le total des ventes, les dépenses d’exploitation et le revenu net dans ce tableau. C’est où avoir une copie de l’état des résultats de votre entreprise sera utile. Semblable au bilan, vous devrez également fournir le numéro GIFI. Ils seront listés en bas de l’annexe avec son compte correspondant.

WAVES – Comptabilité est un logiciel gratuit conçu pour les propriétaires de petites entreprises qui veulent maintenir leurs propres états financiers. En connectant votre compte bancaire à wave, les transactions seront automatiquement créées pour votre entreprise. Tout ce qui est requis est pour vous de classer chaque transaction.

Annexe 50 – Information aux actionnaires

Entrez le nom de chaque actionnaire, son numéro d’assurance sociale, le type d’actions détenues (ordinaires ou privilégiées) et le pourcentage d’actions détenues.

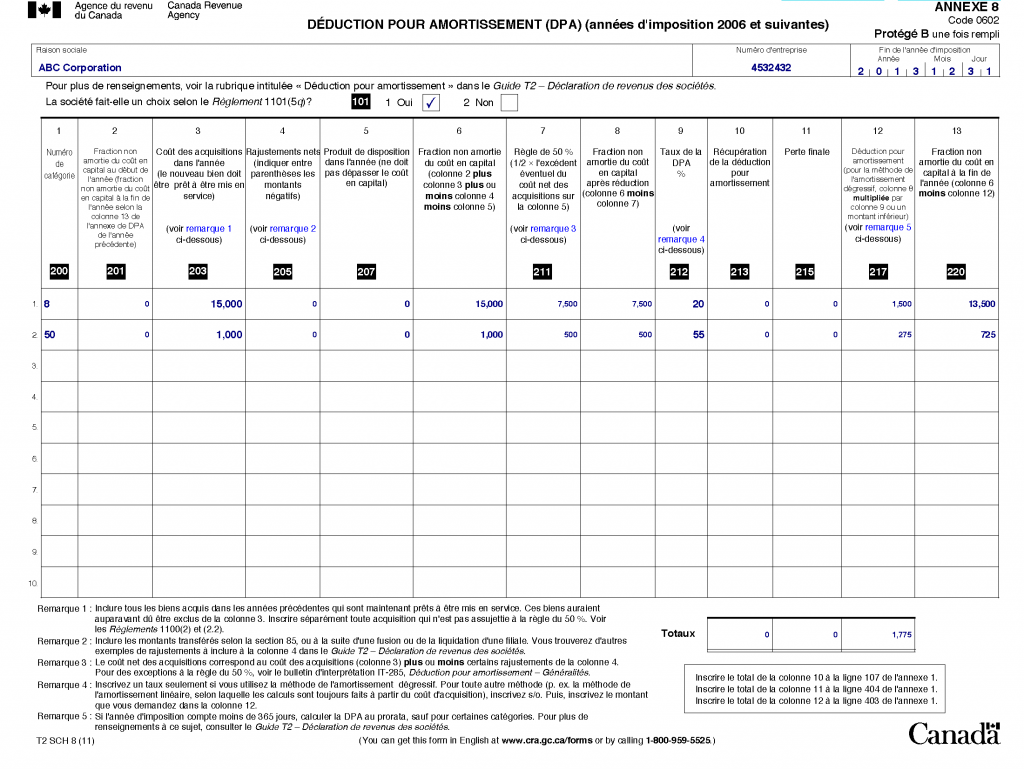

Annexe 8 – Déduction pour amortissement

Coût en capital pour amortissement (DPA), qui est une déduction fiscale, représente l’usure des actifs physiques de l’entreprise

Au cours de l’année, TCCI a acheté des meubles pour 15 000 $ et des ordinateurs pour 1 000 $. Ces montants doivent être inscrits dans la colonne 3 de l’annexe 8.

Dans la colonne 12, la déduction pour amortissement est calculée en fonction des taux d’amortissement indiqués à la colonne 9 – 20% pour les meubles et 55% pour les ordinateurs

Les ordinateurs ont un taux d’allocation spéciale de coût en capital de 100% si elles ont été achetées avant Février 2011. Tous les autres actifs sont soumis à la « règle de la demi année », ce qui signifie que seulement la moitié de l’allocation de coût en capital qui serait autrement permis, peut être réclamé dans l’année d’acquisition

Comme l’illustre le graphique ci-dessus, le taux de la déduction pour amortissement pour l’ameublement est de 10% au cours de l’année d’acquisition au lieu de 20% (soit 1 500 $ de déduction pour amortissement pour 15 000 $ d’achats de meubles). L’ordinateur, depuis qu’il a été acheté en 2016 serait également admissible à la règle de la demi-année. Il serait amorti à un taux de DPA de 27,5% (c.-à-d. 275 $ de la déduction pour amortissement sur l’achat d’un ordinateur de 1 000 $)

Annexe 1 – Revenu net (perte nette) aux fins de l’impôt sur le revenu

À l’annexe 1, vous calculerez le revenu net aux fins de l’impôt:

Dans l’exemple ci-dessus, TCCI a un revenu net aux fins comptables de 116 000 $, selon son compte de résultat. Ce montant doit être inscrit à la ligne A (montant calculé à la ligne 9999 de l’annexe 125) de l’annexe 1.

TCCI a engagé 2 000 $ de repas et des frais de représentation au cours de l’année. Par conséquent, 1 000 $ de repas et des frais de représentation (dont la moitié est non déductibles) sont rajoutés à la ligne 121 de l’annexe 1.

Après tous les rajouts et déductions, le revenu net aux fins de l’impôt de TCCI est de 115 225 $.

D’autres exemples de dépenses non déductibles qui devraient être rajoutées à l’annexe 1 sont les suivants:

- Les droits de golf

- Primes d’assurance-vie

- Les dépenses personnelles, telles que les vêtements de travail ou les repas personnels

- Adhésions à des clubs sportifs

Annexe 3 – Dividendes versés aux actionnaires et dividendes reçus

Les dividendes versés par une société à un actionnaire doivent être déclarés à la case 500 de l’annexe 3. Les dividendes sont une façon courante de payer les propriétaires-gérants, par opposition au salaire. Pour en savoir plus sur l’opportunité de payer votre auto dividende ou les salaires lire la suite de notre article.

Les dividendes reçus par les sociétés canadiennes et les sociétés étrangères sont également inscrits dans cette annexe aux parties 1 et 2

Veuillez noter que les dividendes reçus des sociétés canadiennes sont généralement libres d’impôt, ce qui signifie que la société bénéficiaire n’a pas à payer d’impôt sur les bénéfices de ces dividendes. Cela est également vrai pour les sociétés étrangères appartenant à une société canadienne.

Toutefois, si votre société possède moins de 10% des actions d’une société dont elle reçoit un

Dividende, alors une taxe spéciale, connue sous le nom impôt de la partie 4, sera applicable.

L’impôt de la partie 4 est égal à 33,33% du dividende reçu

Par exemple, Supposons que votre société possède 1 000 actions Apple et 3 000 actions Google. Supposons en outre que votre société a reçu un dividende de 20 000 $ au titre de ses participations Google et Apple.

Étant donné que votre société intérêt de participation dans le capital-actions d’Apple et Google est inférieure à 10%, puis impôt de la partie 4 de 6,666.67 $ appliquera.

Astuce: Partie 4 impôt est remboursable à votre société. Le remboursement est déclenché lorsque votre société vous verse un dividende. Le taux de remboursement est de 1 $ de l’impôt sur la partie 4 pour 3 $ de dividendes versés à vous.

Considérez-vous payer un dividende pour que votre société pour recevoir un remboursement d’impôt

Annexe 11 – Transactions avec des actionnaires, des dirigeants ou des employés

Cette annexe est utilisé de déclarer les opérations entre le propriétaire et son entreprise. Voici des exemples d’opérations courantes déclarées à l’annexe 11:

1. Prêts d’actionnaires consentis à la société

2. Prêts d’actionnaires reçus de la société

3. Actifs transférés par l’actionnaire à la société

4. Un «roulement de l’article 85» – une transaction complexe liée aux transferts d’actifs

Les choses que vous pouvez vous attendre à remplir à l’annexe 11 sont la relation de la transaction, le montant de la transaction, le remboursement et si l’article 85 s’applique au transfert de l’actif. Pour plus d’informations sur l’article 85, consultez notre article sur la conversion d’une entreprise individuelle en société.

Annexe 24: Impôt sur le revenu de déclaration de première année

Si ceci est votre première année de produire votre déclaration d’impôt sur le revenu des sociétés, vous devez remplir l’annexe 24, première fois après incorporation Filer. Annexe 24 doit être rempli après une constitution, de fusion ou de liquidation d’une filiale dans un parent

Partie 1: Nouvelle société

Si vous avez incorporé votre affaire dans l’année d’imposition 2016, vous devez remplir la première partie de cette annexe.

La partie 1 exige les informations suivantes:

Nom de la nouvelle société

- Numéro d’entreprise

- Fin de l’année fiscale

- Et type d’opération (société d’État, caisse de crédit, compagnie d’assurance, etc.)

Partie 2: Amalgamations

Cette section est seulement si vous avez fusionné deux ou plusieurs sociétés au cours de l’année d’imposition en cours. Si cette section s’applique à vous, vous devez nommer toutes les sociétés précédentes et leurs numéros d’entreprise. Celle-ci doit être déposée dans la première année après la fusion.

Partie 3: Liquidation d’une société

S’il s’agit de votre première déclaration après la liquidation d’une filiale, vous devez remplir la troisième partie. Une liquidation est quand une entreprise vend tous ses actifs avec l’intention de rembourser tous les créanciers afin qu’elle puisse dissoudre ses activités. Dans cette section, vous devez nommer toutes les filiales qui ont été liquidées ainsi que leur numéro d’entreprise, la date de début de la liquidation et la date de fin de la liquidation.

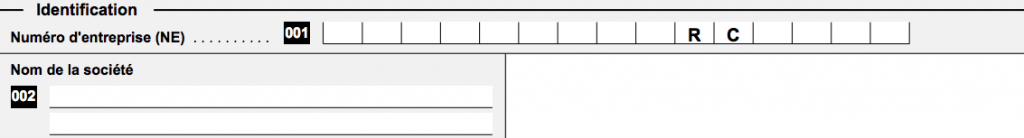

Annexe 200 – Déclaration de revenus des sociétés T2

L’annexe 200, la déclaration de revenus des sociétés T2, est un formulaire de huit pages. L’information suivante.

Devrait être entré sur cet Annexe :

1. À la première page de l’annexe 200, le nom légal et le numéro d’affaire de la société sont déclarés.

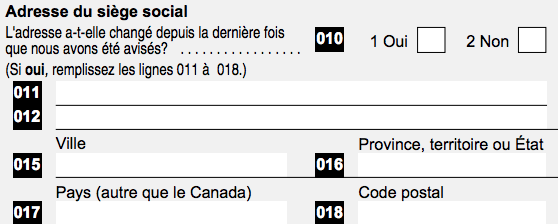

2. Dans les cases 11 à 18 de la page 1, l’adresse du siège social de la société est déclarée.

3. Vous n’avez pas besoin d’entrer l’adresse postale ou l’emplacement des livres et registres s’ils sont les mêmes que l’adresse du siège social

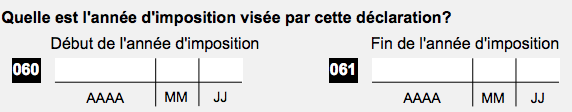

4. L’année d’imposition (du 1er janvier 2016 au 31 décembre 2016, par exemple) doit être inscrite aux cases 60 et 61 de

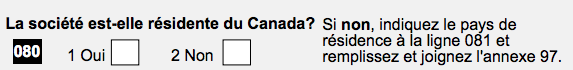

5. Sur la case 80, oui devrait être coché si votre société est un résident du Canada

6. Dans la case 40, cochez l’une des cases correspondant au type de société. La plupart des petites entreprises au Canada devraient cocher la case 1 pour la Société privée sous contrôle canadien

7. À la page deux de l’annexe 200, vérifiez les horaires qui s’appliquent (voir les formulaires de base et les barèmes de taxes ci-dessus)

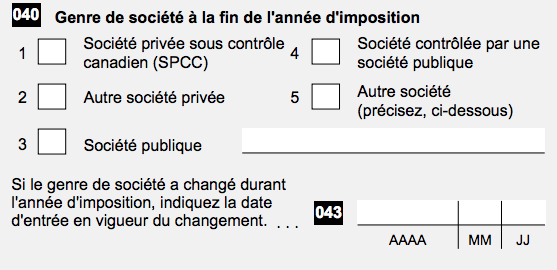

8. À la page trois «Informations supplémentaires», vous devez cocher «non» aux IFRS, cochez «non» pour désactiver.

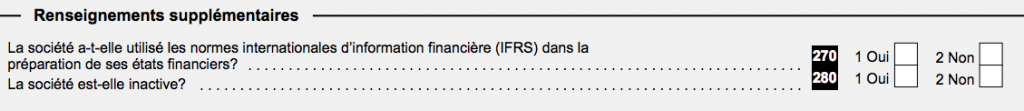

9. À la case 284 de la page 3, la description des services ou marchandises vendus par la corporation doit être inscrite

10. Le reste de l’annexe 200 [pages 4 à 8] est utilisé pour calculer la taxe. TCCI (qui est une société privée sous contrôle canadien) a droit à la déduction accordée aux petites entreprises pour 19 465 $ (c’est-à-dire le revenu net aux fins de l’impôt multiplié par 17%)

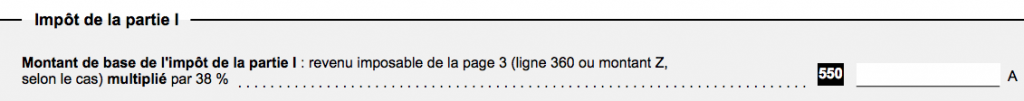

11. Le montant de base de l’impôt de la partie I pour TCCI est de 43 510 $ et ce montant est inscrit à la case 550. Le montant de base de l’impôt de la partie I est calculé en multipliant le revenu net fiscal par 38%.

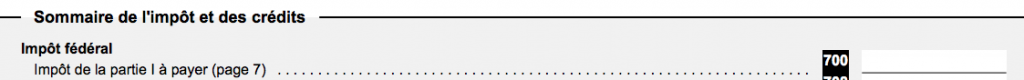

12. Après la réduction de la déduction accordée aux petites entreprises et l’abattement d’impôt fédéral par rapport au montant de base de l’impôt de la partie I, TCCI a un impôt à payer de 12 595 $ (case 700)

13. À la dernière page de l’annexe 200 (page 8), la taxe provinciale de l’annexe 5 est inscrite à la case 760. L’impôt provincial et territorial à payer à TCCI est de 5 721 $.

![]()

14. TCCI a un solde total à payer (impôt fédéral de la partie 1 payable de 12 595 $ plus l’impôt provincial et territorial à payer de 5 721 $) de 18 316 $.

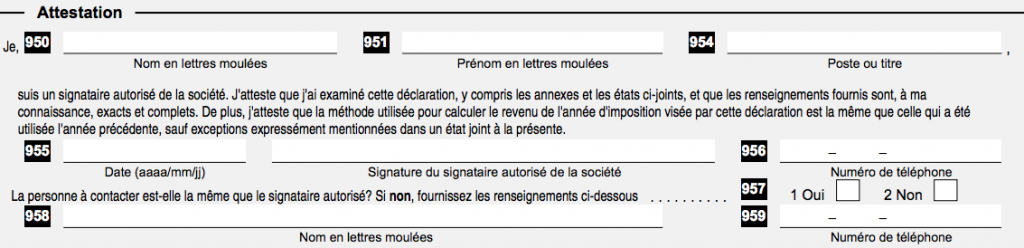

15. Tout au bas de la page 8, le nom, l’adresse et le numéro de téléphone de la société sont indiqués. Vous devez signer et dater la déclaration de revenus des sociétés dans la même région.

De plus, si votre société s’est engagée dans un travail lié à la recherche et au développement, vous pourriez être admissible au crédit d’impôt pour la RS & DE. Pour en savoir plus, consultez notre article sur les crédits d’impôt pour les entreprises technologiques de Waterloo. Vous pouvez également consulter votre vidéo ci-dessus sur Comment préparer une déclaration de revenus des sociétés ou la regarder sur Youtube.

Désistement

L’ information fourni sur cette page est destinée à fournir des informations générales. L’ information ne tient pas compte de votre situation personnelle et n’est pas destiné à être utilisé sans consultation de professionnels comptables et financiers. Allan Madan et Madan Chartered Accountant ne seront pas tenus responsables de tout problème découlant de l’utilisation des informations fournies sur cette page.

SOCIAL CONNECT